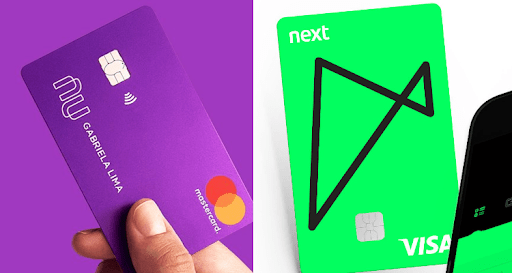

Os bancos digitais Nubank e Next são rivais no mercado do país por acabarem com a parte burocrática para criar uma conta bancária. Seus diferenciais são aplicativos próprios em que os usuários podem abrir suas contas, gerenciar gastos, realizar transferências e organizar compras no cartão de crédito. Como existem diferenças entre os recursos e serviços disponibilizados pelas plataformas, consumidores precisam analisar benefícios antes de optar por criar uma conta em uma destas instituições financeiras.

- Fique de olho nas diferenças entre o Cartão Santander Free x Nubank e solicite o seu

- Corretora XP lança Cartão de Crédito com investback, confira a novidade

Por esse motivo, preparamos um comparativo em que são apresentadas as principais características dos serviços, como taxas de juros, de serviços e eventuais cobranças para atividades financeiras. Desejar abrir uma conta em um banco virtual e não sabe qual é o melhor para você? Confira as principais diferenças e benefícios oferecidos pelo Nubank e Next. Os apps estão liberados para Android e iPhone (iOS).

Como funcionam?

Next e Nubank são bancos digitais que funcionam de forma parecida ao disponibilizar cartão de crédito e conta bancária que evitam burocracias. Ambos recebem novos usuários através de aplicativos exclusivos, que também são utilizados para gerenciar contas e cartões.

As duas empresas não possuem agências físicas e cabe ao cliente resolver suas necessidades financeiras e problemas com compras através do aplicativo. Os cartões oferecidos aos clientes podem ser utilizados em máquinas da rede Banco24Horas. Entretanto como o Next é de propriedade do Bradesco, seus clientes também podem usar os caixas eletrônicos do banco para realizar saques.

O Nubank não cobra taxa de anuidade do cartão de crédito. O Next é um serviço que traz similaridades com bancos tradicionais, que cobram as chamadas “cestas” para o uso de recursos da conta. Porém, existe também uma opção livre de taxas, como no Nubank. Os cartões das empresas são liberados para compras internacionais.

O que fazer para virar usuário do cartão?

A grande vantagem dos bancos digitais está na não existência de burocracia e na praticidade em criar uma conta através do celular. Assim como em bancos tradicionais, é preciso anexar documentos que comprovem renda e aguardar análise para saber se a conta será liberada. Normalmente, os documentos solicitados são: identidade, CPF, carteira de motoristas e comprovantes de residência e renda atualizados.

- Cartão de Crédito Nubank: veja esse passo a passo e solicite o seu

- Veja esse passo a passo para solicitar o seu Cartão de Crédito Santander mesmo estando com score baixo

O primeiro passo para se tornar cliente Next é criar uma conta através do aplicativo. Feito isso, será necessário enviar os documentos e aguardar a aprovação para saber se a conta será criada. O acompanhamento do processo é realizado através do aplicativo também.

O Nubank facilita a criação de novas contas para pessoas que receberam convites de seus clientes ativos. Porém, o aplicativo também disponibiliza a alternativa de cadastro e análise de documentos. Informações sobre o pedido são enviadas por e-mail.

Taxas e anuidade

O Nubank não cobra anuidade do cartão de crédito. Os clientes também não são cobrados para fazer transferências para contas de outros bancos. O banco, contudo, cobra uma taxa fixa para cada saque realizado em caixas eletrônicos da rede Banco24Horas. Atraso no pagamento da fatura do cartão gera uma multa de 2% sobre saldo devedor mais a taxa de rotativo (2,75% a 14% ao mês).

Em seu plano “Na Faixa”, o Next não cobra anuidade ou taxas para saques na rede Banco24Horas e nos caixas do Bradesco. As transferências para contas Next e Bradesco são de graça. Para outros bancos, clientes podem realizar apenas um DOC ou TED mensal sem taxas. O banco ainda disponibiliza planos de “cestas” que liberam mais ações sem pagamento extra na conta. Os planos de “cestas” variam em valores mensais que vão de R$ 9,95 até R$ 50,79, mas são grátis nos cinco primeiros meses.

A multa para não pagamento de despesas do cartão Next é de 2% sobre saldo devedor mais a taxa de rotativo (9,9% ao mês).

Interface dos apps

Esse é um ponto em que as duas empresas oferecem muitos benefícios para seus usuários. Os aplicativos contam com interfaces intuitivas, com design moderno e telas com informações precisas sobre a movimentação de dinheiro e compras.

A interface do Nubank apresenta detalhes em roxo e branco. Clientes não encontram qualquer dificuldade para acessar sua NuConta e o demonstrativo de gastos com cartão de crédito. As compras de cada mês são apresentadas na fatura de forma organizada, com data de vencimento, descrição do serviço pago e número de parcelas a vencer. A interface deixa em evidência recursos como o chat de suporte, bloqueio temporário do cartão e limite disponível para compras.

O app do Next tem sua interface com fundo preto e botões em tom verde. Seu sistema intuitivo não é tão claro quanto o do Nubank na apresentação de recursos. Ainda assim, os ícones são muito bem trabalhados e oferecem excelente auxílio visual para que usuários tenham uma experiência diferenciada de uso. O fluxo de gastos, limite disponível, descrição de compras e menus não trazem qualquer dificuldade de entendimento. O aplicativo do Next oferece uma experiência dinâmica e visual totalmente moderno, se comparado aos seus concorrentes.

Principais funções

A NuConta, do Nubank, oferece opções para transferências, pagamentos de boletos, depósitos em dinheiro e um recurso de cobrança que gera um boleto para ser compartilhado com contatos profissionais e amigos. Correntistas podem separar parte do saldo em dinheiro na conta para que o valor não seja utilizado para pagamentos no app ou pelo cartão de débito, gerando assim uma poupança intocável até que o dinheiro seja transferido novamente para a opção de saldo disponível.

- Cartão de Crédito MasterCard: veja as melhores opções

- Saiba como solicitar o seu Cartão de Crédito Next com diferentes vantagens

O aplicativo do Next permite gerenciar conta e gastos do cartão de crédito sem gastar a Internet móvel do celular. A empresa disponibiliza descontos exclusivos em redes de fast food, restaurantes, livrarias e instituições de ensino. O app conta com um recurso chamado “Vaquinha”, em que os clientes podem criar campanhas de arrecadação de fundos para qualquer atividade. O recurso “Objetivos” permite organizar economias de acordo com objetivos futuros como viagens, compras de bens e outras poupanças.

Fonte: TechTudo – Imagens: Cred Produzir e Credito Aprovado